57 banques et institutions financières sont certifiées pour les paiements instantanés FedNow

Le président de la Fed admet que les retraits peuvent être limités

par Brian Shilhavy

Rédacteur en chef, Health Impact New 13 juillet 2023

57 "organisations adopteures précoces" ont maintenant été certifiées pour participer au programme de paiements instantanés FedNow de la Réserve fédérale américaine qui sera déployé plus tard ce mois-ci (juillet 2023).

Le 29 juin 2023, la Réserve fédérale a annoncé que 57 organisations adopteures précoces, y compris des institutions financières et des fournisseurs de services, avaient effectué des tests et une certification formels sur le service FedNow avant son lancement fin juillet. Bon nombre de ces organisations seront actives lors du lancement du service FedNow ou peu de temps après, avec des institutions financières prêtes à envoyer et à recevoir des transactions et des fournisseurs de services prêts à prendre en charge l'activité de transaction.

Ce groupe d'adopteurs précoces effectue actuellement des essais finaux sur le service pour confirmer qu'ils sont prêts à prendre en charge les transactions en direct sur la nouvelle infrastructure de paiements instantanés. Les premiers utilisateurs comprennent 41 institutions financières participant en tant qu'expéditeurs, destinataires et/ou correspondants prenant en charge le règlement, 15 prestataires de services traitant au nom des participants et le Département du Trésor des États-Unis.

En plus des adopteurs initiaux, la Réserve fédérale continue de travailler avec et à bord des institutions financières et des fournisseurs de services qui prévoient de se joindre plus tard en 2023 et au-delà, comme première étape pour développer un réseau solide visant à atteindre les 10 000 institutions financières américaines. ( Source .)

Voici la liste des organisations qui ont obtenu la certification du service FedNow :

Intervenants

- 1st Bank Yuma

- 1st Source Bank

- Adyen

- Alloya Corporate Federal Credit Union

- Atlantic Community Bankers Bank

- Avidia Bank

- Bankers’ Bank of the West

- BNY Mellon

- Bridge Community Bank

- Bryant Bank

- Buffalo Federal Bank

- Catalyst Corporate Federal Credit Union

- Community Bankers’ Bank

- Consumers Cooperative Credit Union

- Corporate America Credit Union

- Corporate One Federal Credit Union

- Eastern Corporate Federal Credit Union

- First Internet Bank of Indiana

- Global Innovations Bank

- HawaiiUSA Federal Credit Union

- JPMorgan Chase

- Malaga Bank

- Mediapolis Savings Bank

- Michigan Schools & Government Credit Union

- Millennium Corporate Credit Union

- Nicolet National Bank

- North American Banking Company

- PCBB

- Peoples Bank

- Pima Federal Credit Union

- Quad City Bank & Trust

- Salem Five Bank

- Star One Credit Union

- The Bankers Bank

- United Bankers’ Bank

- U.S. Bank

- U.S. Century Bank

- U.S. Department of the Treasury’s Bureau of the Fiscal Service

- Veridian Credit Union

- Vizo Financial Corporate Credit Union

- Wells Fargo Bank, N.A.

Les fournisseurs de services

- ACI Worldwide Corp.

- Alacriti

- Solutions Aptys

- ECS Fin inc.

- Finastra

- Finzly

- FIS

- Fiserv Solutions, LLC

- FPS OR

- Jack Henri

- Juniper Payments, une société PSCU

- Réseau de paiement ouvert

- Pidgin, Inc.

- Téménos

- Vertifi Software, LLC

Qu'est-ce que FedNow ?

De la source :

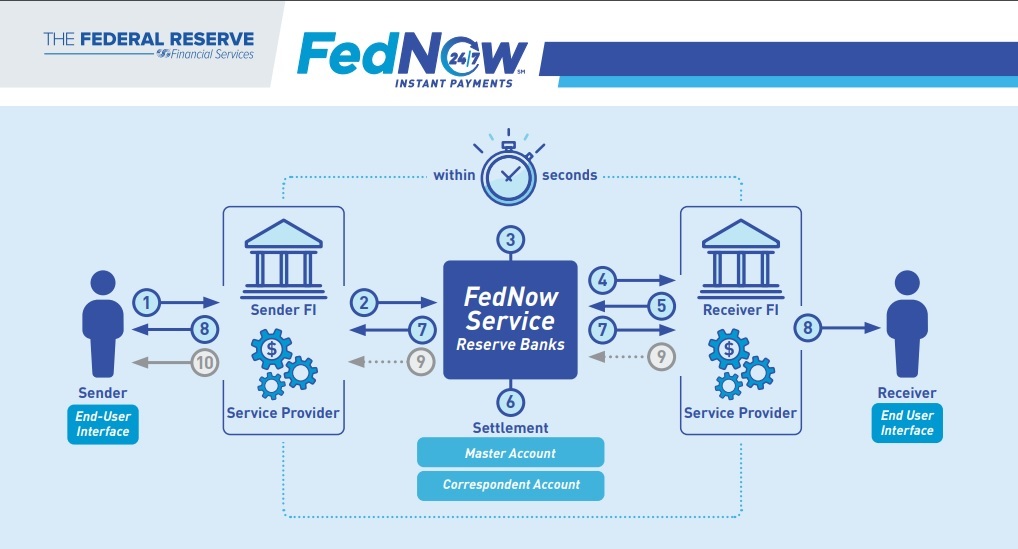

Le service FedNow est une nouvelle infrastructure de paiement instantané développée par la Réserve fédérale qui permet aux institutions financières de toutes tailles aux États-Unis de fournir des services de paiement instantané sûrs et efficaces.

Grâce aux institutions financières participant au service FedNow, les entreprises et les particuliers peuvent envoyer et recevoir des paiements instantanés en temps réel, 24 heures sur 24, tous les jours de l'année. Les institutions financières et leurs prestataires de services peuvent utiliser le service pour fournir des services de paiement instantané innovants aux clients, et les bénéficiaires auront un accès complet aux fonds immédiatement, permettant une plus grande flexibilité financière lors des paiements urgents.

Le service FedNow sera déployé par phases, le lancement initial ayant lieu en juillet 2023.

La vidéo ci-dessous suit un paiement via le service FedNow du début à la fin, soulignant ce que les institutions financières doivent savoir sur leur rôle dans le processus.

Source .

La présidente de la Réserve fédérale de Cleveland, Loretta Mester, admet que les banques peuvent limiter les retraits via FedNow pour éviter la «crise bancaire»

La présidente de la Réserve fédérale de Cleveland, Loretta Mester. Source d'images .

La présidente de la Réserve fédérale de Cleveland, Loretta Mester, a déclaré hier que le programme FedNow " devrait contribuer à assurer la stabilité financière en cas de crise bancaire ", en limitant les retraits.

Les banques peuvent gérer le risque de sortie dans le nouveau système de service de paiement de la Fed, déclare Mester

La présidente de la Réserve fédérale de Cleveland, Loretta Mester, a déclaré mercredi que le nouveau système de transfert d'argent en temps réel de la banque centrale américaine était conçu de manière à garantir la stabilité financière en cas de crise bancaire.

Mester a reconnu les inquiétudes que FedNow, un système de paiement en temps réel et à toute heure que la banque centrale met à la disposition des banques, pourrait exacerber les problèmes bancaires en facilitant les sorties rapides des institutions financières, ce qui aurait pour effet de surcharger une banque potentielle.

Elle a déclaré qu'il appartiendrait aux utilisateurs de FedNow eux-mêmes d'utiliser les limites de transfert.

"Les banques ont des outils qu'elles pourraient utiliser pour atténuer les sorties importantes de dépôts", notamment en limitant la quantité d'argent pouvant être déplacée sur une période donnée, en limitant qui peut utiliser le système, et les entreprises peuvent déterminer dans quelle direction l'argent peut circuler en temps réel, a déclaré Mester. dans un discours au National Bureau of Economic Research Summer Institute.

"Les futures versions du service FedNow peuvent autoriser des limites de transaction configurables par type de client , si ces limites sont jugées utiles", a-t-elle ajouté. ( Article complet . Nous soulignons.)

Je me demande comment la Réserve fédérale définit le « type de client » ?

La Fed élimine-t-elle sa concurrence dans les paiements instantanés avec FedNow ?

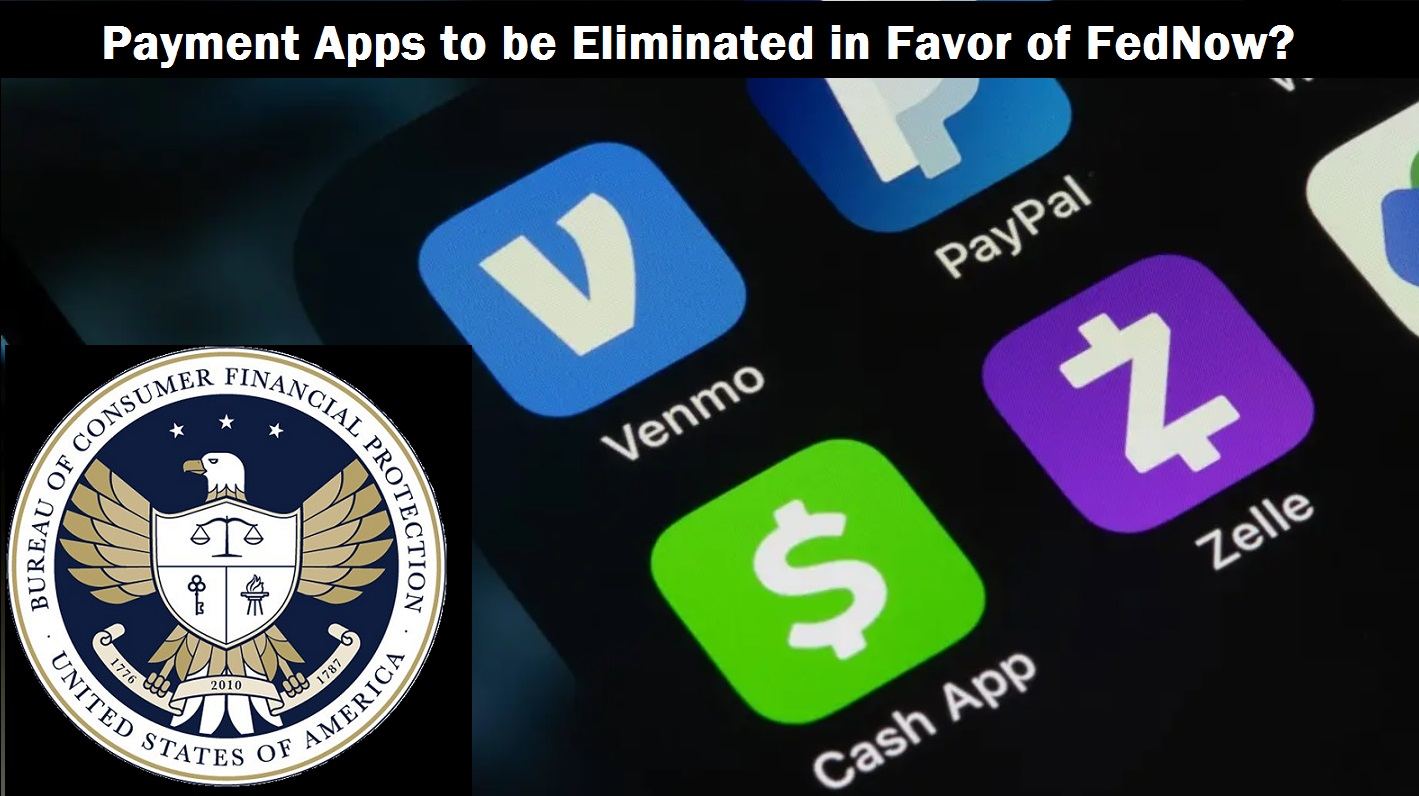

Le mois dernier (juin 2023), j'ai rapporté comment le Consumer Financial Protection Bureau (CFPB), une organisation liée à la Réserve fédérale, a publié un avertissement aux consommateurs indiquant que les fonds détenus dans les applications de paiement en ligne populaires, telles que Paypal, Cash App, et Venmo, n'ont pas d'assurance FDIC et devraient être transférés à des « banques et coopératives de crédit assurées ». Voir:

Préparer le terrain pour les faillites bancaires et le déploiement de FedNow ? Le gouvernement américain avertit les consommateurs de ne pas conserver d'argent dans Venmo, CashApp et PayPal

J'ai écrit:

La Fed vous avertit à l'avance que vous allez perdre cet argent si vous le gardez là-bas.

Et bien sûr, la présidente de la Réserve fédérale de Cleveland, Loretta Mester, a abordé ce problème dans sa mise à jour sur FedNow hier, déclarant qu '« il peut sembler plus efficace d'avoir moins de rails pour les paiements de petites transactions ».

Un responsable régional de la Fed voit FedNow consolider les réseaux et ajouter le P2P

Avec le déploiement par la Réserve fédérale du service de paiement en temps réel FedNow prévu d'ici la fin du mois, un responsable régional de la Banque fédérale de réserve a présenté mercredi une feuille de route pour le nouveau réseau qui comprend l'interopérabilité du réseau, l'ajout possible de peer-to-peer paiements et, dans l'ensemble, la perspective de moins de systèmes de paiement .

Tout en prédisant que le volume, en particulier les paiements «sensibles au facteur temps», passera à FedNow, Mester a admis que les systèmes de paiement existants pourraient jouer un rôle d'alternative au réseau de la Fed en cas de besoin.

"En pensant à l'évolution des rails de paiement [établis], il peut sembler plus efficace d'avoir moins de rails pour les paiements de petites transactions, mais ces gains d'efficacité doivent être équilibrés en veillant à ce que le système de paiement dispose d'une redondance suffisante pour rester résilient", dit-elle.

Une application grand public populaire pour FedNow pourrait être les paiements peer-to-peer, a déclaré Mester. Il s'agit d'un service qui a déjà attiré de grands acteurs du paiement comme PayPal, Venmo et le réseau Zelle de Early Warnings Services LLC. "Les institutions financières aimeraient pouvoir utiliser FedNow pour offrir des services de paiement de personne à personne... grâce auxquels les clients peuvent effectuer un paiement en utilisant un alias tel qu'une adresse e-mail ou un numéro de téléphone", a-t-elle noté. ( Source .)

Les commentaires de Mester sur les paiements peer-to-peer sont-ils un avertissement aux applications existantes comme PayPal, Venmo et d'autres qu'elles feraient mieux de se connecter au nouveau système FedNow ou d'être éliminées ?

Bien qu'elle ait ajouté que FedNow au départ n'aura pas de fonction d'annuaire nécessaire pour sous-tendre un service P2P, il existe des approches alternatives, a-t-elle déclaré.

"Au lieu de cela, une banque pourrait utiliser un répertoire du secteur privé pour accéder aux informations de routage afin de transmettre des paiements basés sur des alias sur FedNow", a noté Mester. "La Fed envisage diverses approches pour fournir des paiements basés sur des pseudonymes afin d'améliorer le service FedNow à l'avenir." ( Source .)

Est-ce le début de la fin de la banque privée ?

Lorsque les banques privées et les institutions financières, y compris les applications de paiement existantes, décident de faire partie de FedNow, seront-elles tenues de restituer toutes les informations de compte de leurs clients faisant affaire avec elles ?

Oui, apparemment, ils le feront, sur la base de la « Circulaire opérationnelle 1 (OC 1) », un document sur le site Web de la Réserve fédérale sous la rubrique « Ressources sur les règles et réglementations ».

Dans ce document , la section 6.0 traite du « PROGRAMME DE RÉPONSE DE LA BANQUE DE RÉSERVE FÉDÉRALE POUR L'ACCÈS NON AUTORISÉ À DES INFORMATIONS DE CONSOMMATION SENSIBLES OBTENUES AU COURS DE LA FOURNITURE DE SERVICES FINANCIERS ».

La section 6.1, « LA POSSESSION ET L'UTILISATION PAR LA BANQUE DE RÉSERVE DES INFORMATIONS DES CONSOMMATEURS » stipule :

Les banques de réserve ne détiennent pas de comptes pour les particuliers et ne fournissent pas de services de banque de réserve aux particuliers. Dans le cadre de la fourniture de services financiers aux institutions de dépôt et aux autres utilisateurs autorisés des services de la banque de réserve, les banques de réserve obtiennent, stockent et transmettent des informations comprenant des informations sensibles sur les consommateurs.

Sous la supervision générale du Conseil des gouverneurs, les banques de réserve ont mis en œuvre des mesures de sécurité de l'information conçues pour protéger la sécurité et la confidentialité des informations personnelles non publiques qu'elles obtiennent, pour se protéger contre toute menace ou tout risque anticipé pour la sécurité ou l'intégrité de ces informations, et pour protéger contre l'accès, l'utilisation ou la réutilisation non autorisés de ces informations qui pourraient entraîner des dommages ou des inconvénients substantiels pour le client d'une institution de dépôt.

En d'autres termes, la Fed a besoin de toutes vos informations "sensibles" pour vous protéger des "pirates".

Qu'est-ce que ces "informations sensibles sur les consommateurs" ?

La section 6.2 définit que :

Les informations sensibles sur le consommateur désignent le nom, l'adresse ou le numéro de téléphone d'un consommateur, ainsi que son numéro de sécurité sociale, son numéro de permis de conduire, son numéro de compte, son numéro de carte de crédit ou de débit, ou un numéro d'identification personnel ou un mot de passe permettant d'accéder au compte du consommateur. , si la Banque de réserve ou toute autre partie qui détient des informations sensibles sur les consommateurs en tant qu'agent de la Banque de réserve obtient ces informations dans le cadre de la fourniture de services financiers. ( Source .)

Comme c'est pratique. Ainsi, lorsqu'ils seront prêts à déployer des CBDC et à ouvrir un compte pour vous à la Réserve fédérale, ils sauront déjà tout sur vous et pourront vous ouvrir un compte, même si vous choisissez de ne pas participer, si votre banque était déjà participant au programme FedNow.

Cela permettra d'économiser des mois, voire des années, en essayant de collecter ces données afin de mettre en œuvre les CBDC.

L'inscription au programme FedNow Instant Payment est toujours volontaire à ce stade, il est donc MAINTENANT temps de commencer à poser des questions à votre banque ou autre institution financière si elles figurent sur la liste ci-dessus et ont déjà été certifiées pour participer à FedNow.

Faites-leur savoir que vous choisissez de NE PAS participer à l'un de ces services de paiement instantané qui utilisent FedNow, et que vous ne consentez PAS à ce qu'ils transmettent les informations de votre compte à la Réserve fédérale.

Le coloriage est un choix de ce blog

Commentaires

Enregistrer un commentaire